Steigende Zinssätze und aggressive Maßnahmen der Zentralbanken belasteten 2022 den Anleihenmarkt und somit auch Unternehmensanleihen der Schwellenländer. Der Krieg in der Ukraine drückte ebenfalls auf die Anlegerstimmung und trieb die Rohstoffpreise in die Höhe. Steigende Inflation und Importpreise führten zum Ausfall einiger schwacher Frontier-Märkte wie Sri Lanka und trugen zu der Fehleinschätzung bei, dass alle Schwellenländer gleichermaßen unter der Teuerung leiden würden. 2022 war auch das Jahr des schwächsten Wirtschaftswachstums Chinas seit Mitte der 1970er Jahre. Strenge Lockdowns und Einschränkungen in ganz China führten zu Problemen in den weltweiten Lieferketten und entzogen der Welt ihren zweitstärksten wirtschaftlichen Wachstumsmotor, der zudem für viele andere exportorientierte Volkswirtschaften des Schwellenländeruniversums besonders wichtig ist. In diesem ungewissen Umfeld verzeichneten Aktien im vergangenen Jahr einen Rückgang von 18,1 Prozent, während die Unternehmensanleihen der USA 13 Prozent und die der Schwellenländer 12,3 Prozent verloren. Die klaren Gewinner waren Rohstoffe, die von Knappheit und Verwerfungen profitierten, und der US-Dollar, dem die aggressive Straffung der Geldpolitik durch die US-Notenbank zugutekam.

Doch nun, da 2022 hinter uns liegt, glauben wir, dass sich das aktuelle Umfeld sehr stark von dem von vor drei Monaten unterscheidet und dass die Rahmenbedingungen für Schwellenländer inzwischen günstig sind. Die Inflationszahlen beginnen nachzugeben und die Zentralbanker diskutieren angesichts der negativen Auswirkungen der restriktiveren finanziellen Bedingungen auf die Realwirtschaft offen über ein Ende dieses Zinsanhebungszyklus. Dies hat die Treasury-Renditen bereits nach unten gedrückt und zu einem schwächeren USD beigetragen, was Schwellenländeranlagen zugutekam (Anleger neigen dazu, einen stärkeren Dollar mit zunehmenden Refinanzierungsproblemen für Unternehmen und Staaten der Schwellenländer zu verknüpfen). Wir glauben nicht, dass dieser Trend schon vorüber ist, und gehen gegenüber den aktuellen Niveaus von niedrigeren Zinsen und einem schwächeren USD aus. Für eine weitere Stimmungsaufhellung sorgte China im November mit einem Kurswechsel, der die Wiederöffnung seiner Wirtschaft zur Folge hatte. Dieser Strategiewechsel ermöglicht eine Erholung der chinesischen Wirtschaft im Jahr 2023, was sich positiv auf andere Länder vor allem im Schwellenländeruniversum auswirken dürfte. Was sich hingegen gegenüber der Situation von vor drei Monaten nicht geändert hat, sind die hohen Rohstoffpreise. Für viele Rohstoffexporteure in den Schwellenländern ist dies von Vorteil. Vor diesem Hintergrund schätzen wir Unternehmensanleihen der Schwellenländer positiv ein und rechnen nach der Rally von 10 Prozent seit November 2022 mit weiteren positiven Renditen der Anlageklasse in diesem Jahr. Während sich das Wachstum in diesem Jahr zwangsläufig abschwächen wird, wird sich auch die Differenz zwischen dem Wachstum der Schwellen- und dem der Industrieländer voraussichtlich zugunsten der erstgenannten vergrößern. Zugleich weisen Unternehmen der Schwellenländer solide Fundamentaldaten und niedrige Bewertungen auf.

Im Folgenden gehen wir kurz unsere wichtigsten Überzeugungen für 2023 ein und erläutern, warum wir Unternehmensanleihen der Schwellenländer sowohl absolut betrachtet als auch in Relation zu anderen festverzinslichen Anlageklassen für attraktiv halten.

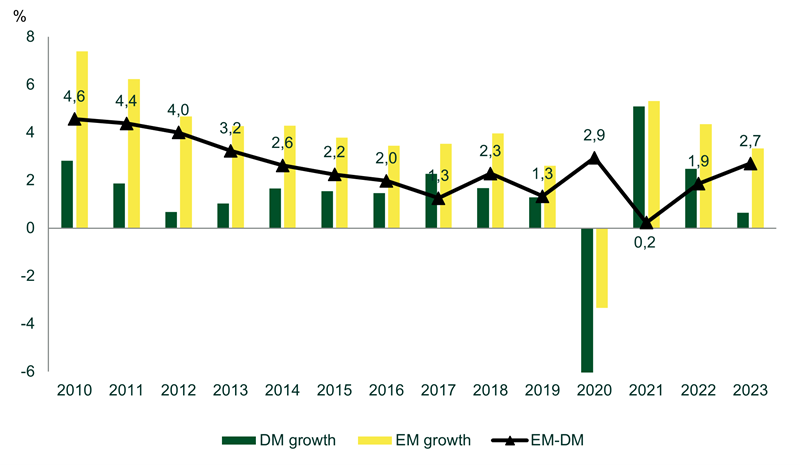

Schwellenländerunternehmen haben solide Fundamentaldaten und können eine Konjunkturschwäche in diesem Jahr verkraften. Sie starten mit historisch niedrigen Verschuldungsniveaus in das Jahr 2023. Die Nettoverschuldung (Nettoschulden/EBITDA) liegt bei 1,1 und damit auf dem niedrigsten Niveau seit 2008. Dies unterstreicht die ausgeprägte Fähigkeit von Schwellenländerunternehmen, ihre Schulden zu tragen und bei einem globalen Konjunkturrückgang eine massive Ausfallwelle zu verhindern. Es gibt noch Bereiche, in denen die Lage angespannt ist. Diese hängen allerdings mit spezifischen Ereignissen aus dem Jahr 2022 zusammen, nämlich mit der Krise im chinesischen Immobiliensektor und dem Krieg zwischen Russland und der Ukraine. Um die oben genannten Zahlen im Zusammenhang zu betrachten, sei erwähnt, dass die Nettoverschuldung von Investment-Grade- (IG) und von High-Yield-Emittenten (HY) in den Schwellenländern zurzeit bei 0,9 bzw. 1,8 liegt. Im Vergleich hierzu liegt sie bei US-IG- und US-HY-Emittenten bei 2,5 bzw. 3,6, während es bei EUR-IG- und EUR-HY-Emittenten 3,3 bzw. 5,0 sind. Wenngleich die Nettoverschuldung in diesem Jahr angesichts der weltweiten Konjunkturschwäche ansteigen könnte, dürfte dieser Anstieg begrenzt bleiben und nicht mehr als 0,2/0,3 betragen. Unter diesem Gesichtspunkt kann davon ausgegangen werden, dass ein gewisses relatives Wirtschaftswachstum der Schwellenländer im Verhältnis zu den Industrieländern unterstützend wirkt. In diesem Jahr wird sich die Wachstumsdifferenz zwischen den Schwellen- und den Industrieländern, wie in Abb. 1 dargestellt, voraussichtlich zugunsten der erstgenannten vergrößern. Dies wird von den jüngsten Wachstumsprognosen des IWF untermauert.

Abb. 1. Vergleich der Wachstumsraten von Schwellen- und Industrieländern. Die Wachstumsraten werden als die durchschnittliche Wachstumsrate der sieben größten Schwellenländer (ohne Russland) und die durchschnittliche Wachstumsrate der sieben größten Industrieländer berechnet. Das Wachstumsgefälle wird als die Differenz zwischen diesen beiden Durchschnitten berechnet.

Quelle: IWF, MainFirst. Prognosen des IWF.

In vielen Industrieländern werden die Wachstumsaussichten trüber, da die Schulden, als Prozentsatz des BIP, nach der Pandemie markant steigen. In Japan stieg das Verhältnis Bruttoschulden/BIP im Zeitraum 2019-2022 um 27,5 Prozent, während dieser Anstieg in den USA, Deutschland und Italien bei 12-15 Prozent lag. Gleichzeitig zeigten sich die Schulden in vielen Schwellenländern wesentlich stabiler, insbesondere in Lateinamerika und dem Nahen Osten. Gute Beispiele sind Brasilien und Mexiko, denn ihr Verhältnis Bruttoschulden/BIP stieg nur um 0,32 bzw. 3,5 Prozent. Wenn wir im Nahen Osten das Beispiel Saudi-Arabien nehmen, ein Land, das von den hohen Energiepreisen profitiert hat, ist diese Kennzahl nur um 2,3 Prozent gestiegen. Dies legt nahe, dass es in Zukunft die Industrieländer sein könnten, die unter dem Gesichtspunkt der Schuldentragfähigkeit in Schwierigkeiten geraten. Zudem sprechen auch langfristige Faktoren wie eine jüngere und in vielen Fällen noch wachsende Bevölkerung für ein stärkeres Wirtschaftswachstum in den Schellen- gegenüber den Industrieländern, wo eine alternde und schrumpfende Bevölkerung ein bedeutender Hemmschuh für künftiges Wachstum ist.

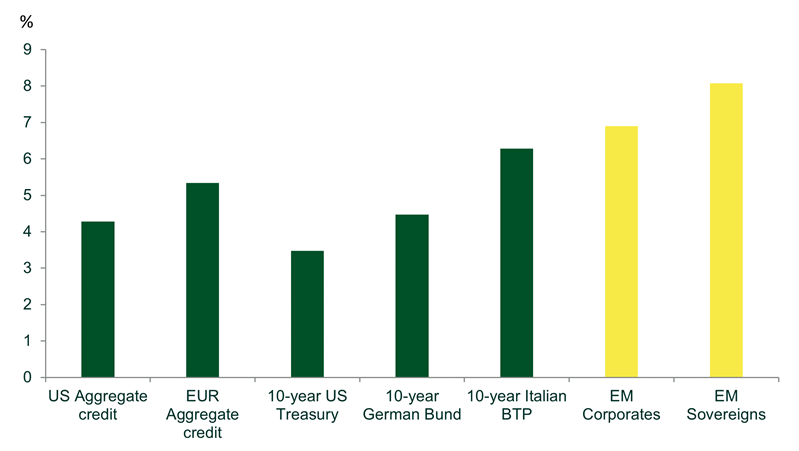

Starke Fundamentaldaten in Verbindung mit attraktiven Bewertungen. Unternehmensanleihen von Schwellenländern sind nicht teuer. Wenn in der Vergangenheit die Spreads der Anlageklasse über den aktuellen Niveaus (321 Bp.) lagen, belief sich die Rendite der folgenden 12 Monate auf etwa 10 Prozent. Der CEMBI BD Index (unsere Benchmark) weist zurzeit eine Endfälligkeitsrendite von 6,6 Prozent auf, während unser Fonds eine Rendite von 9,5 Prozent bietet (Stand: Januar 2023). Diese Zahlen wirken im Umfeld der zwar rückläufigen, aber immer noch sehr hohen Inflation in diesem Jahr sehr attraktiv. Die Anleihensegmente der Schwellenländer bieten gegenüber ihren Pendants in den Industrieländern generell einen attraktiven Renditeanstieg. Abb. 2 zeigt, inwiefern Schwellenländersegmente eine höhere Rendite bieten als auf US-Dollar und Euro lautende Staats- und Unternehmensanleihen.

Abb. 2. Endfälligkeitsrendite der wichtigsten Anleihensegmente in US-Dollar. Für die Euro-Segmente ist die Rendite in US-Dollar abgesichert.

Quelle: Bloomberg, MainFirst. Stand der Daten: 8. Februar 2023.

Schwellenländer profitieren vom Boom der Rohstoffmärkte. Starke Fundamentaldaten und bessere Wachstumsraten in den Schwellenländern hingen in den vergangenen zwei Jahren auch mit steigenden Rohstoffpreisen zusammen. Von Australien und Kanada abgesehen, sind die Hauptrohstoffproduzenten alle in den Schwellenländern zu finden. Die langfristigen Aussichten sind an die nach wie vor stark unterstützend wirkenden Fundamentaldaten des Marktes geknüpft. Die Lagerbestände auf den physischen Märkten sind so gering wie seit langem nicht mehr und verknappen sich noch weiter. Hinzu kommt, dass der Zyklus der Investitionsausgaben erst noch richtig einsetzen muss, was die Reaktion auf der Produktionsseite noch weiter in die Zukunft rückt und somit zum Angebotsdefizit beiträgt. Wenngleich die Investitionen 2022 im Jahresvergleich etwas höher waren, spiegelt dies lediglich die Inflation wider. Wenn die Fed ihren Zinsanhebungszyklus abschließt und die Konjunkturaussichten sich verbessern, werden wir kurzfristig den nächsten Anstieg der Rohstoffpreise erleben, ähnlich wie beim letzten Zyklus, der 2002 einsetzte, oder auch wie in den 1970er Jahren. Die Wiederöffnung Chinas verleiht den Rohstoffpreisen ebenfalls bedeutenden Auftrieb, da über 50 Prozent der gesamten Importe bestimmter Metalle auf dieses Land entfallen.

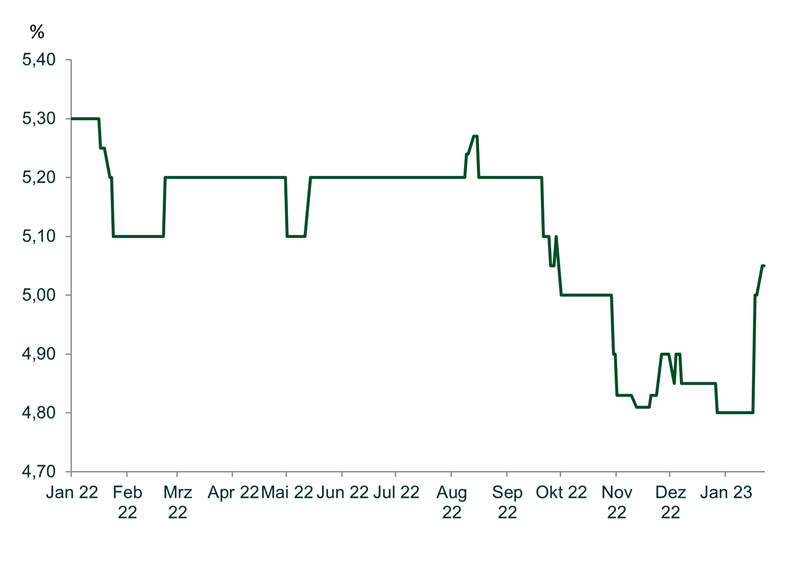

Die Wiederöffnung Chinas ist ein positiver Impuls für die Stimmung in den Schwellenländern. Die Aufhebung der Einschränkungen wird in erster Linie China selbst, jedoch letztlich auch anderen Ländern zugutekommen. Das Risiko neuer Coronavirus-Varianten bleibt bestehen und wird von uns genau beobachtet; nichtsdestotrotz wird die Wiederöffnung sich positiv auf Chinas Wachstum auswirken und es dem Land ermöglichen, sich von der selbst auferlegten Pein des vergangenen Jahres zu erholen. Abb. 3 zeigt, dass Ökonomen bereits begonnen haben, ihre Wachstumsschätzungen für 2023 zu korrigieren. Doch das Wiederanziehen des Wirtschaftswachstums ist unter Umständen nicht linear, da viele Verbraucher immer noch zögern, auszugehen und sich so zu verhalten, wie sie es 2019 getan hätten. Während ein großer Teil des Wachstums durch steigende Konsumausgaben und Dienstleistungen generiert wird, könnten auch andere Länder profitieren, insbesondere im ASEAN-Raum. Länder wie Thailand sind beispielsweise stark vom Tourismus abhängig, der hier in der Regel 10-12 Prozent des BIP ausmacht. Ein großer Anteil der Touristen in Thailand und in Südostasien allgemein kommt aus China, sodass die steigenden Reiseausgaben und verbesserte Mobilität in China für diese Länder von Vorteil sein werden. Auch Staaten wie Südafrika dürften aufgrund ihrer engen Handelsbeziehungen zu China profitieren.

Abb. 3. China – Mittlere BIP-Prognosen für 2023 (Jahresvergleich in %)

Quelle: Bloomberg, MainFirst. Stand der Daten: 8. Februar 2023.

Schließich gehen wir davon aus, dass Unternehmensanleihen aus Schwellenländern von niedrigeren Zinsen und einem schwächeren US-Dollar profitieren werden. Wie Anfangs bereits erwähnt, sind die Renditen von US-Treasuries sowie der US-Dollar von ihren Spitzenwerten von September/November vergangenen Jahres zurückgegangen, doch dieser Trend ist unserer Einschätzung nach noch nicht vorbei. Die US-Wirtschaftsdaten haben sich in den vergangenen zwei Monaten verschlechtert, insbesondere auf dem Wohnungsmarkt. Künftig wird die Fed aus unserer Sicht im Zuge sich weiter verschlechternder Daten ihre Haltung ändern und ihre Geldpolitik entsprechend anpassen müssen. Wir gehen davon aus, dass dies die Zinsen weiter nach unten drücken wird. Da sich die Daten bereits verschlechtern, haben verschiedene Vertreter der Fed bereits begonnen, langsamere Zinsanhebungen und Höchstzinssätze ins Gespräch zu bringen. Natürlich unterstützen auch moderatere Inflationszahlen unsere Einschätzung. Wenn die US-Zinsen sinken, wird der Dollar weiter fallen, während eher zyklische Währungen auch durch die Wiederöffnung Chinas und höhere Rohstoffpreise gestützt werden. Während ein schwächerer Dollar die Schuldentragfähigkeit von Schwellenländern unterstützen wird, insbesondere von stark in US-Dollar verschuldeten Ländern, ist auch erwähnenswert, dass viele große Schwellenländer wie Brasilien, Mexiko, Chile und Indonesien in den vergangenen Jahren gut funktionierende Märkte und Pensionssysteme in Lokalwährungen entwickelt haben. Dies ermöglicht diesen Volkswirtschaften, das Fremdwährungsrisiko auszuräumen und ihren Schuldenmix zu diversifizieren, gelegentlich mit einer attraktiveren Alternative (geringere Risikoaufschläge auf Zinssätze). Ein Beispiel ist Brasilien, wo Unternehmen nun vorwiegend Kredite in Lokalwährung aufnehmen. Mit anderen Worten: Schwellenländer sind weniger angreifbar in Bezug auf den US-Dollar, als viele Anleger annehmen.