Die dritte Dekade des neuen Jahrtausends zeichnete sich durch viele Herausforderungen für die globalen Märkte aus. Mit einer beinahe drei Jahre anhaltenden Pandemie und einer lockeren Geldpolitik geriet die Welt durch den russischen Überfall auf die Ukraine in einen weiteren unvorhergesehenen Strudel. Die wirtschaftlichen Implikationen, steigende Energiekosten und eine anziehende Inflation zwangen die Zentralbanken zu drastischen Schritten in Form von Zinserhöhungen. Europa war von diesen neuen Herausforderungen besonders betroffen und sah sich, ebenso wie die USA, mit Leitzinsen konfrontiert, die es seit beinahe zwei Jahrzehnten nicht mehr gegeben hatte.

Das Jahr 2023 verstrich mit einer leichten Entspannung an den Aktienmärkten. Trotz einer abgewendeten Bankenkrise in der ersten Jahreshälfte, anhaltend hoher Zinsen und weiterer aufkeimender geopolitischer Konflikte vermochten die Aktienmärkte überraschenderweise überwiegend im positiven Bereich zu schließen. Diese erstaunliche Resilienz inmitten der anhaltenden Unsicherheit zeichnet ein faszinierendes Bild von der Widerstandsfähigkeit der Finanzmärkte.

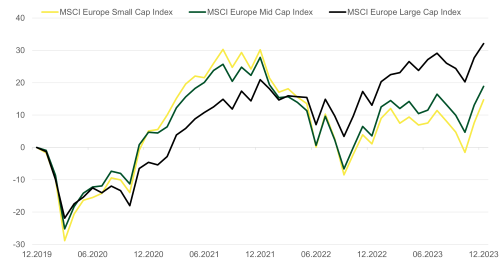

Denn auch in Anbetracht verschiedener globaler Krisen konnten die europäischen Märkte von Anfang 2020 bis Ende 2023 ein beachtliches Wachstum von beinahe 30 % verzeichnen.¹ Doch bei genauerer Betrachtung dieses Zeitraums fällt auf, dass Small- und Mid-Cap-Aktien den Blue Chips deutlich hinterherhinkten. Dieser Trend wirft interessante Fragen nach den zugrunde liegenden Dynamiken und strategischen Entscheidungen auf. Nichtsdestotrotz sollten wir die herausragende Performance von sogenannten Large Caps nicht übersehen. Diese Unternehmen bilden das Rückgrat beliebter Indexfonds, und ihre Namen sind weit über die Kreise professioneller Investmentanalysten hinaus bekannt. In unsicheren Zeiten bieten Großunternehmen scheinbare Stabilität. Die logische Konsequenz daraus ist, dass viele Anleger einen beträchtlichen Teil ihres Portfolios in Large Caps halten. Diese Unternehmen präsentieren sich nicht nur als Finanzinstrumente, sondern auch als verlässliche Eckpfeiler inmitten der Turbulenzen der Märkte.

Wer jedoch nur in Blue Chips investiert, verpasst eine große Chance, denn historisch haben Small und Mid Caps die großen und etablierten Unternehmen langfristig immer outperformt. Wer vor 20 Jahren in europäische Small Caps investiert hat, kann sich über einen Total Return von 495 % freuen, gegenüber nur 226 % bei europäischen Large Caps.²

Eindeutiger Trend: Langfristig sind Nebenwerte die klaren Outperformer

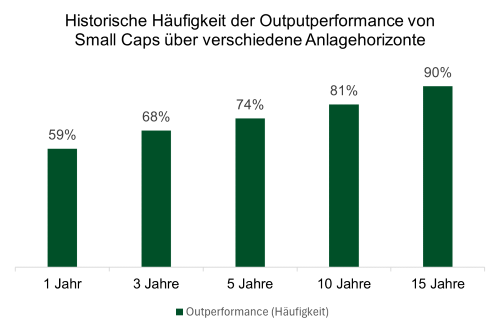

Dass dies kein einmaliges Phänomen ist und Nebenwerte auch außerhalb Europas über längere Zeiträume besser performen als Blue Chips, zeigt eine Analyse von MSCI über den Zeitraum von November 1975 bis Juni 2023. Es zeigt sich, dass Small Caps in der Vergangenheit über einen Anlagehorizont von 15 Jahren etwa 9 von 10 Mal besser abgeschnitten haben als Large Caps.

Die Abbildung zeigt den Prozentsatz der Fälle, in denen sich Small-Cap-Aktien (MSCI World Small Cap Index) in einer rollierenden Fensteranalyse besser entwickelt haben als Large-Cap-Aktien (MSCI World Index). Die Analysezeiträume sind November 1975 bis Juni 2023. Die Erfolgsbilanz des MSCI World Small Cap Index wird vor Dezember 1998 aufgrund von begrenzter Datenverfügbarkeit durch den MSCI World Equal Weighted Index ersetzt.³

Dies lässt sich unter anderem darauf zurückführen, dass kleine und mittlere Unternehmen nicht nur über mehr Spielraum für Wachstum verfügen, sondern auch flexibler und innovativer agieren können. Diese Unternehmen zeichnen sich oft durch eine geringere Bürokratie aus, was ihnen ermöglicht, nicht nur schneller zu handeln, sondern vor allem agil auf Veränderungen zu reagieren. Diese inhärente Agilität stellt einen wesentlichen Vorteil dar.

In einem idealen Szenario erweist sich eine Investition in Nebenwerte als lohnend, wenn das Unternehmen zunächst von einem kleinen zu einem mittelgroßen Unternehmen und schließlich zu einem Marktführer heranwächst. In diesem Prozess kann der Investor eine kontinuierliche Wertsteigerung seiner Aktien verzeichnen, was zweifelsohne eine erfreuliche Entwicklung ist. Natürlich ist zu beachten, dass nicht alle kleinen und mittleren Unternehmen den Weg an die Spitze erfolgreich meistern. Dieser Pfad ist mit Herausforderungen gepflastert, und viele Unternehmen schaffen es nicht, die höchste Position zu erreichen. Dennoch bleibt die Attraktivität der Investition in Nebenwerte bestehen, da sie eine einzigartige Möglichkeit bieten, an dynamischen Entwicklungen teilzuhaben und potenziell herausragende Renditen zu erzielen.

Wir beim MainFirst Top European Ideas und Germany Fund sind unablässig auf der Suche nach diesen wertvollen Perlen. Bei der Auswahl unserer Unternehmen legen wir nicht nur Wert auf deren operative und finanzielle Stärke, sondern vor allem auf die Qualität des Managements. Unser Fokus liegt dabei auch auf familiengeführten Unternehmen und auf Managern, die unternehmerisch denken und handeln. Die Konzentration auf diese Aspekte ermöglicht es uns, Unternehmen auszuwählen, die nicht nur kurzfristig erfolgreich sind, sondern auch langfristiges Wachstumspotenzial haben.

Ein besonderes Augenmerk legen wir zudem auf die Bewertung der Unternehmen und ihre strukturellen Wachstumsmöglichkeiten. Als Team führen wir bis zu 300 Meetings mit den Managementteams unserer Portfoliounternehmen oder potenziellen Kandidaten durch. Wenn wir vielversprechende Kandidaten in unserem Portfolio erkennen, engagieren wir uns langfristig und halten auch in schwierigen Marktphasen an qualitativ hochwertigen Unternehmen fest, anstatt sie leichtfertig zu veräußern.

Die vergangenen drei Jahre waren für Nebenwerte eine Herausforderung, da Investoren in unsicheren Zeiten oft dazu neigen, sich in den vermeintlich sicheren Hafen der Large Caps zurückzuziehen. Die gestiegenen Leitzinsen haben zudem Anleihen und Geldmarktfonds attraktiver gemacht, sodass viele Anleger ihre Gelder aus den Aktienmärkten abgezogen haben. Inmitten dieser Herausforderungen halten wir jedoch an unserer Überzeugung fest, dass die sorgfältige Auswahl von Unternehmen und ein langfristiges Engagement zu nachhaltigem Erfolg führen

Ungewöhnliche Konstellation: Standardwerte performen seit 2020 deutlich besser als Nebenwerte.

Europäische Nebenwerte erscheinen an absoluten wie auch an relativen Maßstäben gemessen so stark unterbewertet wie seit Langem nicht mehr. Während die bedeutenden Leitindizes wie der MSCI Europe, der STOXX 50 und der DAX Ende 2023 bereits neue Höchststände erreicht oder sich diesen sehr stark genähert haben, befinden sich die Nebenwertindizes noch deutlich unter ihren Höchstständen der vergangenen Jahre. Dies eröffnet Anlegern attraktive Renditechancen.

Es erstaunt uns, dass sich die Bewertungsabschläge von Nebenwerten im Vergleich zu den Standardwerten auch im Verlauf des vergangenen Jahres kaum verringert haben. Dieses Phänomen ist übrigens weltweit zu beobachten, wobei sich der Trend der Bewertungen in den letzten Jahren von einem KGV-Aufschlag bei Nebenwerten zu einem Abschlag gewendet hat.

Am 14. Dezember deutete der Vorsitzende der Federal Reserve, Jerome Powell, eine mögliche Beendigung des Zinserhöhungszyklus und erste Zinssenkungen im Jahr 2024 an, ohne jedoch in die Tiefe zu gehen. Unmittelbar darauf verzeichnete der SDAX einen beeindruckenden Anstieg um 3,5 %, während der DAX sogar um marginale 0,1 % nachgab! Auch der MSCI Europe Small Cap zeigte einen beachtlichen Anstieg von 3,2 %, weit mehr als der MSCI Europe Large Cap, der lediglich um 0,5 % zulegte. Ähnliche Marktreaktionen konnten bereits einen Monat zuvor am 14. November beobachtet werden, als die Inflationsdaten aus den USA eine spürbare Verlangsamung aufwiesen und die Märkte dies als erstes Anzeichen für bevorstehende Zinssenkungen interpretierten. Dies unterstreicht eindrücklich das langfristige Potenzial, das in Nebenwerten verborgen liegt.

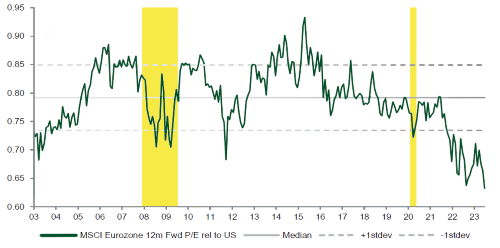

Darüber hinaus zeichnen sich die europäischen Werte durch einen erheblichen Bewertungsabschlag im Vergleich zu den USA aus. Diese Divergenz der Bewertungen verdeutlicht nicht nur die unterschiedlichen Marktbedingungen, sondern bietet auch eine vielversprechende Gelegenheit für aufmerksame Anleger. Während die amerikanischen Märkte mitunter höher bewertet sind, scheinen die europäischen Nebenwerte unterbewertet zu sein, was Raum für potenzielle Wertentwicklung und attraktive Renditen schafft. Diese Dynamik verdeutlicht, dass die Reaktionen auf geldpolitische Ankündigungen und wirtschaftliche Signale nicht nur kurzfristige Marktverschiebungen verursachen, sondern auch langfristige Chancen für kluge Investoren eröffnen können.

Europäische Aktien werden mit einem relativ hohen Abschlag gegenüber US-Werten gehandelt.⁴

Für den anspruchsvollen Anleger manifestiert sich die „relative Attraktivität“ von Nebenwerten im Vergleich zu Large Caps. Entweder sind Aktien großer Unternehmen derzeit überbewertet oder aber die kleineren Unternehmen sind unterbewertet. Diese subtile Ausgewogenheit eröffnet Raum für strategische Überlegungen und taktische Entscheidungen im Portfolio.

Derselbe deduktive Ansatz findet auch im Vergleich zu den US-Aktienmärkten seine Anwendung. Der Investor, der zu diesem Zeitpunkt die richtigen Wertpapiere kauft, kann theoretisch davon profitieren, wenn die Bewertungen von Small und Mid Caps im Vergleich zu Large Caps und die relative Bewertung der europäischen gegenüber den amerikanischen Aktienmärkten zu ihrem historischen Durchschnitt zurückkehren. Dies schafft die Möglichkeit für potenzielle Wertentwicklung, die nicht nur auf kurzfristige Schwankungen beschränkt ist, sondern eine langfristige Perspektive für die Optimierung von Renditen bietet.

Wenn Sie also an den Börsengewinnen der kommenden Jahrzehnte teilhaben möchten, könnte es sich als vorteilhaft erweisen, in Fonds zu investieren, die einen Fokus auf Small- und Mid-Cap-Aktien legen. Diese Unternehmen haben nicht nur das Potenzial für Wachstum und Innovation, sondern spiegeln auch die Vielfalt und Widerstandsfähigkeit des breiten Marktes wider. Zur Kunst des Anlegens gehört nicht nur das Ermitteln kurzfristiger Gelegenheiten, sondern auch Weitsicht, um langfristig von Makro- und Mikroökonomie zu profitieren.

¹ Grafik 3. MSCI EUROPE TR im Zeitraum vom 31.12.2019 bis zum 31.12.2023. Quelle: Bloomberg.

² Grafik 1. MSCI EUROPE Large Cap TR und MSCI Europe Small Caps im Zeitraum vom 31.12.2003 bis zum 31.12.2023. Quelle: Bloomberg.

³ Quelle: MSCI „Small Caps Have Been a Big Story After Recessions”

⁴ Quelle: JP Morgan Nov. 2023