2022 war für den europäischen Kontinent eines der schwierigsten Jahre der letzten Jahrzehnte. Der russische Überfall auf die Ukraine führte zum wohl größten Krieg in Europa seit dem Ende des Zweiten Weltkriegs und zu immer größeren Flüchtlingsströmen. Die Folgen für den Kontinent waren explodierende Energiekosten, eine damit einhergehende stark ansteigende Inflation und die Sorge, dass zum Winter die Gasversorgung ausgeht. Die Notenbanken reagierten auf den Inflationsschock mit drastischen Zinserhöhungen und setzten damit die Kapitalmärkte weltweit unter Druck.

Der Tiefpunkt des europäischen Aktienmarktes wurde im September erreicht und viele Investoren hatten die europäischen Unternehmen zu diesem Zeitpunkt bereits abgeschrieben. Zur Überraschung vieler erwiesen sich die europäische und vor allem die deutsche Politik jedoch als sehr pragmatisch. So schnürte Berlin zahlreiche Entlastungspakete und stellte die Energie- und Gasversorgung sicher. Im Zuge dieser Maßnahmen konnte das Worst-Case-Szenario schon früh abgewendet werden.

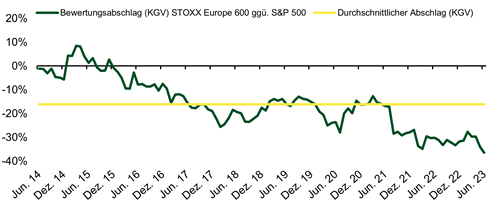

Wer sich nicht von der Panikstimmung hat anstecken lassen oder gar Aktien gekauft hat, konnte sich über ein phänomenales Comeback der Märkte freuen. Der STOXX Europe 600 TR legte seit seinem Tiefpunkt Ende September bis Ende Juni um über 23 % zu und übertraf damit deutlich sein amerikanisches Pendant, den S&P 500, der im gleichen Zeitraum um weniger als 11 % zugelegte. Dies ist insofern bemerkenswert, als die USA als führender Börsenplatz nicht nur in der jüngsten Vergangenheit, sondern auch historisch betrachtet als besonders dynamisch gelten. Trotz der gefühlten Dauerkrisen hat Europa aufgeholt und die USA sogar in einigen Bereichen übertroffen. Dennoch nahm der Bewertungsabschlag auf europäische gegenüber amerikanischen Aktien sogar noch zu. Damit bietet der europäische Aktienmarkt gegenüber den USA noch erhebliches Aufholpotenzial.

In den vergangenen Jahren stieg der KGV-Abschlag des STOXX Europe 600 gegenüber dem S&P 500

Quelle: Bloomberg, Stand 30.06.2023

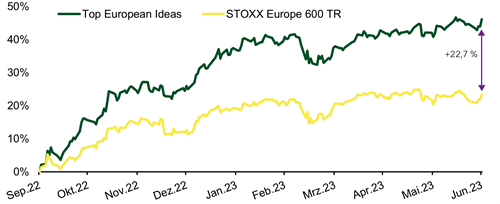

Auch für den MainFirst Top European Ideas Fund war 2022 ein enttäuschendes Jahr. Viele unserer Aktien wurden mit in den Strudel der Panikverkäufe gerissen. Allerdings wurden sie oft zu Unrecht abgestraft.

In diesen Zeiten kommt uns zugute, dass wir bereits bei der Unternehmensauswahl großen Wert auf die Firmen- und Managementqualität legen. Gute Unternehmenslenker sind gerade in Krisenzeiten besser in der Lage, die Unternehmen an die Rahmenbedingungen anzupassen und sich bietende Chance zu nutzen. Wir haben uns daher nicht von der Panik anstecken lassen, sondern vertrauen weiterhin auf unsere starken Unternehmen. Konkret konnte der MainFirst Top European Ideas Fund seit Ende September 2022 um 46 % zulegen, was einer Outperformance von knapp 23 % gegenüber seiner Benchmark entspricht.

MainFirst Top European Ideas Fund vs. STOXX Europe 600 TR vom Tiefpunkt am 29. September 2022 bis zum 30. Juni 2023

Quelle: Bloomberg, Stand 30.06.2023

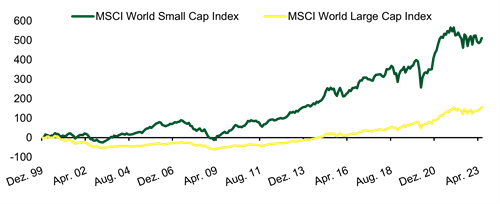

Gerade in turbulenten Börsenzeiten neigen Anleger häufig dazu, lieber in den vermeintlich sicheren Hafen der Large Caps zu fliehen. Nebenwerte haben daher im Vergleich zu Blue Chips unterdurchschnittlich abgeschnitten. Auch in diesem Jahr setzt sich dieser Trend fort. Wer hier nicht einsteigt, könnte ergo eine echte Chance verpassen. Denn historisch gesehen haben Small Caps Blue Chips über längere Zeiträume stets outperformt, und diese Outperformance war in der Regel in steigenden Marktphasen besonders ausgeprägt.

Da es sich bei Small Caps meist um jüngere Unternehmen handelt, haben sie häufig das Potenzial für eine hohe Wachstumsdynamik. Zudem konzentrieren sie sich oft auf aussichtsreiche Segmente oder hochprofitable Nischen. Darüber hinaus sind sie flexibler und innovativer, arbeiten mit höherer Innovationsgeschwindigkeit und sind vor allem „unternehmerischer“ als etablierte Konzerne, die nicht selten bürokratisch und schwerfällig agieren.

Auch global sind Small und Mid Caps die klaren Outperformer

Quelle: Bloomberg, Stand 30.06.2023, Währung: EUR

Da Nebenwerte von Analysten und institutionellen Investoren meist nicht so viel Aufmerksamkeit erhalten wie Large Caps, existieren zahlreiche unentdeckte Perlen, die aufmerksame Anleger finden können.

Auf der anderen Seite können die großen Unternehmen Small Caps als potenzielle Übernahmekandidaten identifizieren. Diese werden dann von Großunternehmen mit einer hohen Übernahmeprämie geschluckt.

Für Anleger, die bereit sind, langfristig zu denken und das Wachstumspotenzial kleinerer Unternehmen zu nutzen bietet das aktuelle Umfeld daher interessante Chancen.

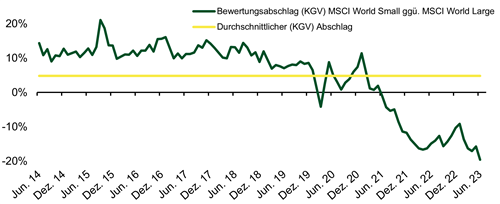

Darüber hinaus ist zu beobachten, dass die Nebenwerte weltweit mit immer größeren Discounts gegenüber Standardwerten gehandelt werden. Dies ist vor allem auf die Sorgen über die wirtschaftliche und politische Entwicklung in der Welt zurückzuführen. Wie beschrieben teilen wir diese Sorgen jedoch nicht und sehen auch hier noch ein riesiges Aufholpotenzial.

Nebenwerte zu Schnäppchenpreisen: Vergleich des Bewertungsabschlags (KGV) zwischen MSCI World Small vs. MSCI World Large

Quelle: Bloomberg; Stand: 30.06.2023

Trotz der bisher sehr guten Performance unseres Fonds sehen wir das Potenzial der europäischen Aktienmärkte noch lange nicht ausgeschöpft, denn diese volkswirtschaftliche Eintrübung ist bereits zu einem großen Teil in den Aktienkursen eingepreist. Man sollte nie vergessen, dass die Börse zukünftige Entwicklungen vorwegnimmt.

Hinzu kommt, dass nicht nur die meisten Rohstoffe mittlerweile auf ein Vorkriegspreisniveau gefallen sind, sondern sich auch die Strom- und Gaspreise weiter normalisieren. Folgerichtig schwächt sich die Inflation sukzessive ab. Da die schwächelnde Wirtschaft auch die Nachfrage etwas dämpfen dürfte, wird der Preisdruck weiter nachlassen. In solch einer Konjunkturphase können wir uns eine erste Zinssenkung der EZB in weniger als 12 Monaten gut vorstellen.

Die von uns erwartete Fortsetzung der Hausse stützt sich auch auf die Erfahrung, dass aufwärtsgerichtete Börsenzyklen typischerweise erst dann ihren Höhepunkt erreichen, wenn eine hohe M&A-Aktivität und/oder eine ausgeprägte euphorische Marktstimmung herrscht. Davon ist aktuell nichts erkennbar.

Die Kombination aus der im globalen Vergleich besonders günstigen Bewertung Europas, dem deutlichen Discount der Small Caps und dem absehbaren Ende der Hochzinsphase bietet die Grundlage für eine starke Aktienbewegung in Richtung neuen historischen Höchstständen. Wer wie wir geduldig bleibt und sehr erfolgreiche Unternehmen mit hohem Wachstumspotenzial wie auch attraktiver Bewertung besitzt, wird mit attraktiven Renditen belohnt.