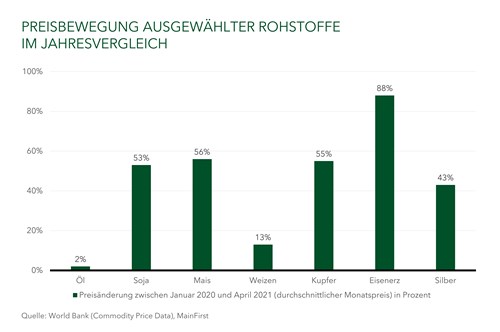

Erfuhren die Rohstoffpreise im ersten Halbjahr 2020 noch einen historischen Einbruch, stehen die Vorzeichen für ein längerfristiges Comeback nun sehr positiv: Weltweit riesige Konjunkturprogramme, eine sich erholende Nachfrage sowie die Angebotsknappheit aufgrund von strukturellen Unterinvestments in den vergangenen Jahren treiben die Preise für Rohstoffe durchgängig nach oben.

Für viele Schwellenländer sind Rohstoffexporte weiterhin wichtige Wachstumstreiber. Aus diesem Grund ermöglicht die positive Preisdynamik, welche auch längerfristig anhalten dürfte, einen sehr optimistischen Ausblick für Schwellenländer in den kommenden Jahren. Entsprechend dürfte das Wachstum in diesen Ländern 2021 und auch in den Jahren darüber hinaus positiv überraschen. Dies trifft besonders auf Lateinamerika zu, wo Rohstoffe für viele Länder mehr als zwei Drittel des gesamten Exportvolumens ausmachen.

Ein differenzierter Blick auf einzelne Rohstoffe und Länder macht klar, wie Schwellenländer auf breiter Front von dieser Wiederbelebung profitieren. Die Marktdynamik ist zwar für jeden Rohstoff unterschiedlich. Grundsätzlich zeigt sich jedoch, dass sich die Nachfrage relativ schnell erholt, während das Angebot generell knapp bleibt. Der Rohstoffpreiseinbruch zu Beginn des Jahrzehnts zwang viele Unternehmen in die finanzielle Disziplin und Investitionen blieben aus, insbesondere in riskantere Greenfield-Projekte. Als Resultat steht der gesamte Sektor nun einem Angebotsdefizit gegenüber.

Quelle: OEC, MainFirst

Nachfrageschub für Metalle durch klimafreundliche Politik

Besonders für viele Basismetalle wie Kupfer, Nickel und Eisenerz werden weiterhin hohe Preise erwartet, obwohl diese bereits auf Rekordständen handeln. Neben dem erwähnten strukturellen Angebotsdefizit sollten Metalle von mehreren Aspekten profitieren. Einerseits befeuern die weltweit angekündigten riesigen Konjunkturprogramme Infrastrukturinvestitionen und damit die Nachfrage nach Basismetallen auf breiter Front. Allein in den USA wurde beispielsweise im April ein weiteres Hilfspaket in Höhe von 1,9 Billionen US-Dollar bewilligt. Andererseits wird für viele Metalle auch ein Nachfrageschub aufgrund eines weltweit verstärkten Fokus auf klimafreundliche Alternativen erwartet. So wurde in den USA bereits ein Teil der oben erwähnten Investitionen dem Klimaschutz und umweltfreundlichen Energien zugeteilt. Aber auch in Europa und China wächst der Fokus auf eine umweltfreundliche Politik. Der in China angekündigte 5-Jahresplan sieht vor, den Anteil erneuerbarer Energien am Gesamtenergiemix bis 2030 auf 40 Prozent zu erhöhen sowie den Anteil alternativ angetriebener Fahrzeuge bis ins Jahr 2025 auf 20 Prozent aller Neufahrzeuge zu erhöhen. Profitieren hiervon sollten Metalle wie Kupfer, Silber, Nickel und Platinum, welche für Elektrofahrzeuge, aber auch deren Batterien und Ladeinfrastruktur, sowie Solaranlagen und vieles mehr benötigt werden. Allein die Nachfrage nach Elektrofahrzeugen soll bis 2025 von 2 Millionen auf 8 Millionen steigen – und im Durchschnitt enthält ein Elektrofahrzeug fast dreimal so viel Kupfer als ein Fahrzeug mit Verbrennungsmotor. Diese Entwicklung sollte sich insbesondere für Länder wie Peru und Chile, welche für rund 40 Prozent der weltweiten Kupferproduktion verantwortlich sind, positiv auswirken.

Zügige Erholung der Mobilität – und des Ölmarktes

Auch wenn der Anteil erneuerbarer Energien am Gesamtenergiemix stetig steigt, erwartet der Weltenergierat, dass fossile Brennstoffe (Öl, Gas, Kohle) bis ins Jahr 2050 in absoluten Zahlen immer noch dominieren werden. In diesem Sinne wird der Ölmarkt auch weiter relevant bleiben. Und während Metalle bereits wieder auf Rekordniveaus handeln, besteht für Ölpreise noch Aufwärtspotenzial aus einer Normalisierung der Aktivität. Nach dem Einbruch der Ölpreise im Frühjahr 2020 wurde die schnelle Erholung vor allem durch die starke Angebotsreduktion, insbesondere innerhalb der OPEC+-Länder, angetrieben. Insgesamt stimmten die OPEC+-Länder einer Produktionsreduktion von mehr als einem Fünftel der normal produzierten Menge zu. Die Einhaltung und kontrollierte Erhöhung dieser Produktionslevels verliefrn bislang sehr gut. Mit erfolgreichen Impfstrategien und damit erreichter Immunität gegen COVID-19 erholt sich seit Anfang des Jahres zudem kontinuierlich die globale Mobilität – und damit auch die Nachfrage nach Öl. Entsprechend stiegen die Preise für Brent inzwischen auf über 70 US-Dollar pro Barrel, was einem Anstieg von rund 40 Prozent seit Jahresbeginn entspricht.

Eine weitere Erholung von Transport, Industrie und Infrastruktur dürfte den Energiebedarf zusätzlich nach oben treiben. Als Folge dieser Entwicklung sollten sich die Preise im Energiesektor auch in den kommenden Monaten weiter erholen. Zuallererst profitieren hiervon zwar insbesondere der Mittlere Osten und Russland, welche zusammen ungefähr die Hälfte der weltweiten Ölmengen exportieren. Der Preisanstieg wird sich aber auch auf einige lateinamerikanische Länder, in welchen Erdöl immer noch einen Großteil der Exporte ausmacht, positiv auswirken. Besonders Kolumbien und Ecuador mit einem Anteil von je 40 Prozent an den Gesamtexporten des Landes sind hier zu nennen, aber auch für Panama (20 Prozent) und Brasilien (10 Prozent) stellen die Einnahmen aus Erdölexporten einen großen Anteil am Bruttoinlandsprodukt dar.

Agrarprodukte auf Mehrjahreshoch

Daneben handeln viele Agrarprodukte, sowohl traditionelle Produkte wie Soja, Mais und Weizen, aber auch andere Rohstoffe wie Kaffee, Zucker oder Pflanzenöle, derzeit ebenfalls auf einem Mehrjahreshoch. Allein im Monat Mai stiegen die globalen Lebensmittelpreise um 4,8 Prozent und somit mit der schnellsten Rate innerhalb von zehn Jahren. Diese Preiseentwicklung wurde angetrieben durch Angebotsausfälle, unter anderem aufgrund von Trockenheit und Ernteverzögerungen, aber auch durch Unterbrechungen in den Lieferketten, einer starken Nachfrage insbesondere aus China sowie einer Abwertung des US-Dollars. Auf der anderen Seite wird erwartet, dass die globale Getreideproduktion im Jahr 2021 um einen rekordhohen Anteil von rund 2 Prozent ansteigt, was die Reserven ohne weitere Schocks mittelfristig ausgeglichen halten sollte. Die anstehenden Erntemonate in den USA und Europa werden dabei für die weitere Preisentwicklung entscheidend sein.

Lateinamerika als Kornkammer der Welt dürfte von den allgemein steigenden Preisen bei Getreide profitieren. Brasilien beispielsweise ist mit fast 60 Prozent der globalen Exporte der größte Sojaproduzent weltweit. Aber auch für andere auf Agrikultur fokussierte Länder wie Argentinien, Panama oder Paraguay sollte sich die Preisentwicklung positiv auswirken. Gleichzeitig muss dabei jedoch auch ein scharfes Auge auf die Inflationsentwicklung aufgrund von Preisanstiegen in den Nahrungsmitteln geworfen werden, da sich dies in ärmeren, importabhängigen Schwellenländern dann auch negativ auswirken kann.

Die Makrosituation im Blick haben

Insgesamt sollte die Wiederbelebung in den Rohstoffpreisen vielen Schwellenländern neuen Auftrieb und zusätzliche Wachstumsmöglichkeiten bieten, was sich dann auch positiv auf Schwellenländeranlagen auswirken dürfte. Bei Investitionen ist es wichtig, die einzelnen Zusammenhänge zu berücksichtigen: von welchen Rohstoffen profitiert das Land und inwiefern ist dieses von einzelnen oder einem Mix aus verschiedenen Rohstoffen abhängig? Auf der einen Seite stehen hier Bolivien oder Kolumbien, wo der Öl- und Gassektor immer noch einen Großteil der Exporte ausmacht. Mit den historisch tiefen Preisen im Jahr 2020 fehlten diesen Ländern dann auch entsprechende Einnahmen in den staatlichen Budgets. Auf der anderen Seite kann Brasilien von einem breit diversifizierten Mix aus Rohstoffen profitieren – das Land exportiert neben Soja, Öl & Gas, Eisenerz, Proteine und Holz- bzw. Papierprodukte. Aber auch Mexiko konnte sich über die Jahre von seiner Abhängigkeit vom Öl lösen und ist inzwischen Lateinamerikas größter Exporteur von Industriegütern.

Zudem sollte einkalkuliert werden, wie die zusätzlichen Steuereinnahmen für Reformen und Investitionen verwendet werden, um das Land auf ein Ende des Rohstoffzyklus vorzubereiten. 2010 hat gezeigt, wie Schwellenländeranlagen unter dem Einbruch der Rohstoffpreise litten. Mittlerweile haben viele Länder das Problem aber erkannt. Peru beispielsweise hat in den vergangenen Jahren vermehrt die Agrarindustrie ausgebaut und in Bewässerungssysteme und Pflanzenschutz investiert, um weniger abhängig vom Bergbausektor zu sein.

Autorin: Tanja Kusterer, Portfoliomanagerin des MainFirst Emerging Markets Corporate Bond Fund Balanced & MainFirst Emerging Markets Credit Opportunities Fund